У предпринимателей нет зарплаты как таковой и нет записи в трудовой книжке. Но пенсия ИП будет назначена, и зависеть она будет от страховых пенсионных взносов "за себя", которые все ИП обязаны перечислять в Пенсионный Фонд. Пенсия эта будет совсем маленькой, потому что взносы рассчитываются исходя из МРОТ.

До 2014 года все ИП оплачивали одинаковую сумму, не зависящую от дохода, так что за эти годы у всех ИП одинаковое количество пенсионных баллов. Начиная с 2014 года добавился дополнительный взнос за годовой доход свыше 300 тыс руб. Если Вы перечисляли эти дополнительные взносы, то у Вас будет баллов немного больше.

Можно также уменьшить сумму вмененного налога к уплате на величину страховых взносов, уплаченных "за себя" (но так, чтобы к уплате осталась сумма не менее 50% исходной), но только если у ИП нет наемных работников. Если работники есть, то сумма ЕНВД уменьшается на сумму взносов по работникам. Расчет самого ЕНВД не изменился, все так же ЕНВД =к1*к2*физический показатель*базовая доходность*0,15. Сумма страхового года в 2014 году - 17328 руб 48 коп. страховая часть и 3399 руб 05 коп.- ФФОМС, итого - 20727,53.

Закон по ЕНВД отсрочен до 2021 года, поэтому ни отчетность, ни размеры этого платежа в 2017 г не менялись и так же, видимо не поменяются и в 2018г. Нельзя назвать конкретное число, его просто нет, потому что оно должно быть рассчитанным математическим образом. В основном этим пользуются индивидуальные предприниматели(ИП), хотя Налоговый кодекс не запрещает этим пользоваться на добровольной основе и другим организациям, подходящим под условия статьи 346 Налогового Кодекса.

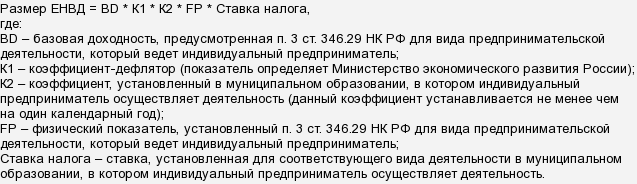

ЕНВД рассчитывается по довольно простой формуле:

При условии, что в регионе есть и ЕНВД, и патентная система налогообложения (патент) и ИП подпадает под обе эти системы, я бы выбрала ЕНВД.

Почему:

- если нет сотрудников, ЕНВД можно уменьшить на сумму оплаченных своих пенсионных взносов до 100%, а стоимость патента нельзя уменьшать.

- если есть сотрудники, нужно сравнить стоимость патента и ЕНВД по своим показателям (для розничной торговли чаще всего это площадь), причем опять же, на сумму оплаченных за работников страховых взносов можно уменьшить ЕНВД до половины, а стоимость патента неизменна.

Небольшое преимущество патента: нет отчетности.

Патент для розничной торговли можно применять для торговой площади менее 50 кв.м., вот в случае, если площадь 49 кв.м., стоимость патента будет меньше, чем ЕНВД для магазина в 49 кв.м.

Калькулятор стоимости патента есть на сайте налоговой, это здесь.

Калькулятор ЕНВД есть на сайте ipipip.ru, это здесь.

Считаем и выбираем, что выгоднее.

Налоговый период: календарный год, отчетные периоды: первый квартал текущего года, первое полугодие текущего года, девять месяцев и год.

Код налоговых периодов: 03 ,06, 09, 12.

Для каждого налога установлен свой период уплаты налога. Например ИП взносына стаховую часть пенсии могут уплачивать поквартально или одним платежом до 31 декабря текущего года. Лучше всего Воспользоваться календарем бухгалтера на тещий год, так как сроки уплаты налогов иногда меняются.

Налоговым периодом и ЕНВД и Налога на прибыль является календарный год. Но отчитываются поквартально и платят авансовые платежи в бюджет тоже поквартально.