Да, в каждом регионе все по-разному.

Начнем с небольшого отступления.

Россия – страна большая и устройство у нее – федеративное. Соответственно, и государственный бюджет не совсем единый: в нём – три уровня:

- федеральный – бюджет общий, для всей страны, и вопросы с его помощью решаются общегосударственные: политика, оборона, общие вопросы образования и здравоохранения и тому подобное;

- региональные (ага, именно так – во множественном числе) – бюджеты субъектов (районов, областей, республик); соответственно, и решает каждый такой бюджет проблемы «рангом пониже» - свои: обслуживание дорог, поддержка и развитие предпринимательства в конкретных сферах деятельности, строительство и так далее;

- местные – бюджеты каждого муниципального образования (города, поселка, села, деревни); задачи перед ним «мелкие», местные.

Бюджеты «пересекаются», но, как правило, только в одном направлении: федеральный бюджет с помощью специальных перечислений поддерживает регионы, а те – свои местные бюджеты.

К чему весь этот экскурс в государственное устройство? Чтобы проще было разобраться в налоговой системе.

Она – как и бюджет – тоже трехуровневая. Есть налоги федеральные – для всей страны совершенно одинаковые во всех мелочах, есть региональные – кое-что в них дано устанавливать власти субъектов РФ, и есть местные – понятно, они регулируются на местном уровне.

Конечно, все налоги устанавливает только государство (федерация), т.е., скажем, ввести новый налог и отменить какой-то уже существующий на региональном и местном уровне нельзя. Но некоторые вещи в региональных и местных налогах менять можно.

Как правило, это относится к срокам уплаты, ставкам и льготам. Правда, «играть» с этими вещами местные власти имеют право только в определенных рамках.

Например, срок уплаты можно «отодвинуть» - сделать более поздним, чем прописано на федеральном уровне (в налоговом кодексе), но нельзя перенести на более ранний срок. Так что, в ряде регионов, например, имущественные налоги физические лица могут уплачивать не 1 декабря, а позднее.

Ставки налогов местные власти вообще могут менять в весьма широких пределах. Так, например, ставка транспортного налога могут уменьшаться или увеличиваться в 10 раз – как решат в региональном законодательном собрании.

Ставки налога на имущество физических лиц тоже могут «гулять» по желанию местных депутатов от 0,1 % до 2 %! Правда, если налог считается от кадастровой стоимости (которую, к слову, тоже утверждают «на местах») границы более строгие – всего от 0,1 до 0,3 %.

Как видите, размеры налогов в разных местностях могут весьма серьезно различаться. Что имеет под собой основание: налоги-то региональные и местные, вот на местах с учетом своих потребностей и особенностей и решают, как и чем бюджет наполнить.

<hr />Список льготников – тоже находится в ведение региональной и местной власти. Точнее говоря, некоторые льготы устанавливаются на федеральном уровне – они для всей страны общие, но при этом местные власти имеют право список льготников расширить.

Теперь возвращаясь к Вашему вопросу.

На федеральном уровне пенсионеры от уплаты транспортного налога не освобождены – нет их в общем списке. Однако транспортный налог – налог региональный и его регулирует законодательное собрание региона. В Вашем случае – ЗАГС Пензенской области.

Увы, депутаты жителям своей области дополнительных льгот по транспортному налогу не предоставили.

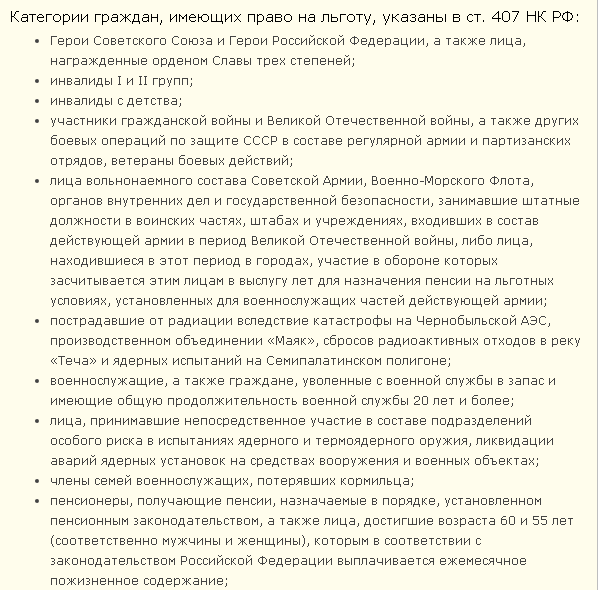

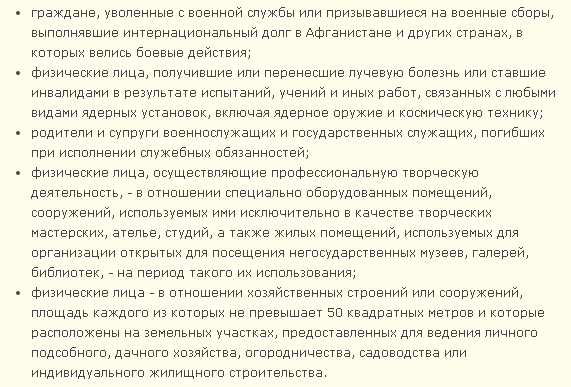

Список льготников по налогу на имущество физических лиц и на федеральном уровне достаточно обширный. Есть в нём и пенсионеры. так сказать, простые, а также военные:

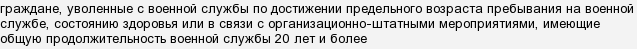

Этот список – федеральный, то есть убрать из него кого-то или ограничить имеющиеся в нём категории своими условиями. Так что военный пенсионер от уплаты налога на имущество по всей России освобождается, в том числе и в Пензе. Правда, только по одному объекту имущества, но полностью.

Со списком действующих в Пензе льгот можно ознакомиться, например, здесь

Таким образом, транспортный налог Вы действительно уплачивать должны, а вот налог на имущество (если подходите под приведенное выше определение) – нет.

<hr />Льгота носит заявительный характер, то есть автоматом не предоставляется – Вы должны её заявить. Делается это просто: обращаетесь в свою налоговую инспекцию и предоставляете пенсионное удостоверение (копию). Если нет пенсионного удостоверения, то льготу подтвердит удостоверение воинской части или справка, выданная районным военным комиссариатом.

Заявление о предоставлении льготы с копией удостоверения можно:

- отнести лично

- направить по почте

- переслать через сервис «Личный кабинет налогоплательщика».

Если военным пенсионером Вы стали не в этом году и даже не в прошлом, то обращайтесь с заявлением о предоставлении льготы с того момента, когда стали пенсионером. Тогда уже начисленный налог за предыдущие годы обязаны пересчитать и сложить лишнее, а сумму получившейся переплаты – вернуть. Правда, такой пересчет возможен только за три предыдущих года.